Ten artykuł to praktyczny przewodnik po legalnych metodach obniżania lub całkowitego unikania podatku od nieruchomości w Polsce. Dowiesz się, jakie zwolnienia ustawowe i lokalne możesz wykorzystać, jak przeznaczenie nieruchomości wpływa na opodatkowanie oraz jakie aspekty techniczne budynku mają znaczenie dla jego wysokości. Przeczytaj, aby zoptymalizować swoje obciążenia finansowe.

Jak legalnie obniżyć podatek od nieruchomości kluczowe zwolnienia i ulgi

- Podatek od nieruchomości jest regulowany przez ustawę i uchwały gminne, oferując zarówno zwolnienia ogólnokrajowe, jak i lokalne.

- Nieruchomości wykorzystywane na cele działalności gospodarczej podlegają znacznie wyższym stawkom podatkowym.

- Możesz skorzystać ze zwolnień dla gruntów rolnych i leśnych, budynków gospodarczych w rolnictwie, zabytków czy nieruchomości na terenie ROD.

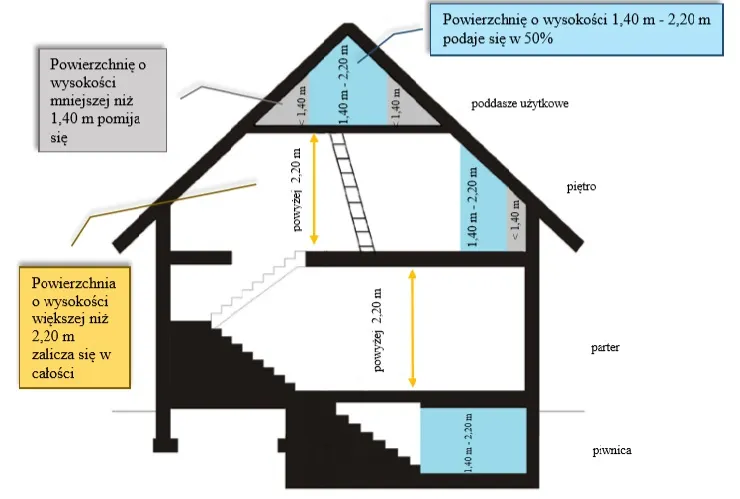

- Wysokość podatku od budynków zależy od powierzchni użytkowej, z uwzględnieniem wysokości pomieszczeń (np. poddaszy).

- Obowiązek podatkowy dla nowo wybudowanych obiektów powstaje 1 stycznia roku następującego po zakończeniu budowy, co pozwala na "wakacje podatkowe".

- Płatnikiem podatku jest właściciel nieruchomości, a nie najemca.

Kto i za co płaci podatek od nieruchomości

Zacznijmy od podstaw: obowiązek podatkowy w zakresie podatku od nieruchomości spoczywa przede wszystkim na jej właścicielu. To on jest odpowiedzialny za uregulowanie należności wobec gminy. Warto pamiętać, że podatek ten nie obciąża najemcy, choć w praktyce koszt ten często jest wliczany w czynsz najmu, co jest zupełnie legalne. Podobnie sytuacja wygląda w przypadku użytkownika wieczystego lub posiadacza samoistnego to na nich ciąży ten obowiązek.

Podatek od nieruchomości, jak sama nazwa wskazuje, dotyczy zarówno gruntów, jak i budynków, a także budowli związanych z prowadzeniem działalności gospodarczej. To oznacza, że każda działka czy obiekt budowlany, który posiadasz, może być potencjalnym źródłem obciążenia podatkowego. Kluczowe dla wysokości podatku jest to, jak grunt jest sklasyfikowany w ewidencji gruntów i budynków. Czy jest to grunt rolny, leśny, a może budowlany? Ta klasyfikacja ma ogromne znaczenie. Grunty rolne i leśne co do zasady podlegają innemu, zazwyczaj znacznie niższemu opodatkowaniu (podatkowi rolnemu lub leśnemu), chyba że są faktycznie wykorzystywane do prowadzenia działalności gospodarczej. W takim przypadku, niestety, stawka podatku może wzrosnąć do poziomu przewidzianego dla nieruchomości firmowych, co jest znaczącą różnicą.

Zwolnienia ustawowe z podatku od nieruchomości

Polskie prawo przewiduje szereg zwolnień, które mogą znacząco obniżyć lub całkowicie wyeliminować obowiązek płacenia podatku od nieruchomości. Warto je znać, ponieważ często są pomijane. Przede wszystkim, jak już wspomniałem, grunty rolne i leśne z zasady podlegają podatkowi rolnemu lub leśnemu, które są znacznie niższe niż podatek od nieruchomości. Pamiętajmy jednak o wyjątku: jeśli są zajęte na prowadzenie działalności gospodarczej, podlegają podatkowi od nieruchomości.

Kolejnym ważnym zwolnieniem są budynki gospodarcze. Te położone na gruntach gospodarstw rolnych i służące wyłącznie działalności rolniczej, leśnej lub rybackiej są zwolnione z podatku. To istotna ulga dla rolników i właścicieli lasów, pozwalająca na obniżenie kosztów prowadzenia ich działalności.

Właściciele nieruchomości o wartości historycznej również mogą liczyć na ulgi. Grunty i budynki wpisane do rejestru zabytków są zwolnione z podatku od nieruchomości, pod warunkiem ich utrzymania i konserwacji zgodnie z przepisami o ochronie zabytków. Należy jednak zaznaczyć, że zwolnienie to nie obejmuje części nieruchomości wykorzystywanych do prowadzenia działalności gospodarczej. Jeśli więc prowadzisz hotel w zabytkowej kamienicy, część obiektu przeznaczona na działalność komercyjną nadal będzie opodatkowana.

- Placówki oświatowe: Szkoły, uczelnie, placówki naukowe i badawcze.

- Żłobki i kluby dziecięce: Nieruchomości lub ich części zajęte na potrzeby tych instytucji.

- Organizacje pożytku publicznego: Jeśli nie prowadzą tam działalności gospodarczej.

Warto również wspomnieć o gruntach, altanach (do 35 m²) i obiektach gospodarczych położonych na terenie rodzinnych ogrodów działkowych (ROD). Te nieruchomości są całkowicie zwolnione z podatku. Dodatkowo, ustawa zwalnia z podatku nieużytki, użytki ekologiczne oraz grunty zadrzewione i zakrzewione, o ile nie są zajęte na prowadzenie działalności gospodarczej. To kolejne możliwości, by zmniejszyć swoje obciążenia.

Lokalne przepisy szansa na oszczędności w Twojej gminie

Choć ustawa o podatkach i opłatach lokalnych określa ogólne zasady, to rady gmin mają dużą swobodę w kształtowaniu lokalnej polityki podatkowej. To oznacza, że w Twojej gminie mogą obowiązywać dodatkowe, specyficzne zwolnienia, które warto sprawdzić. Mogą to być ulgi dla nieruchomości w parkach technologicznych, obiektów sportowych, czy nawet dla konkretnych grup mieszkańców. Sprawdzenie uchwał podatkowych rady gminy to absolutnie kluczowy krok w optymalizacji podatkowej. Ja zawsze doradzam moim klientom, aby zaczęli właśnie od tego.

Co ciekawe, niektóre miasta idą o krok dalej, wprowadzając ulgi za prośrodowiskowe inwestycje. Na przykład, Katowice czy Kalisz wprowadziły rozwiązania nagradzające mieszkańców za tworzenie zielonych dachów lub ogrodów wertykalnych. To doskonały przykład, jak lokalne władze mogą wspierać ekologiczne inicjatywy, jednocześnie dając podatnikom szansę na oszczędności. Zdecydowanie zachęcam do sprawdzenia, czy Twoja gmina nagradza takie inwestycje możesz być pozytywnie zaskoczony!

Działalność gospodarcza w nieruchomości jak uniknąć najwyższych stawek

Jednym z największych wyzwań dla właścicieli nieruchomości jest kwestia opodatkowania gruntów i budynków związanych z prowadzeniem działalności gospodarczej. Te podlegają najwyższym stawkom podatku, które mogą być kilkadziesiąt razy wyższe niż stawki dla nieruchomości mieszkalnych. To sprawia, że precyzyjne określenie statusu nieruchomości jest niezwykle ważne.

Jeśli prowadzisz firmę w domu, kluczowe jest to, czy na cele firmowe wydzielono konkretne pomieszczenie, na przykład gabinet, biuro czy magazyn. W takiej sytuacji tylko ta wydzielona część nieruchomości podlega wyższemu opodatkowaniu jako związana z działalnością gospodarczą. Pozostała część nieruchomości, nadal wykorzystywana na cele mieszkalne, zachowuje niższą stawkę podatku. To bardzo ważna strategia optymalizacyjna, która pozwala uniknąć opodatkowania całej nieruchomości stawką biznesową.

Warto podkreślić, że samo zarejestrowanie firmy pod adresem domowym, bez fizycznego wydzielenia i stałego wykorzystywania części lokalu na cele firmowe, nie jest podstawą do zmiany stawki podatkowej dla całej nieruchomości. Organy podatkowe zazwyczaj wymagają faktycznego zajęcia części nieruchomości na potrzeby biznesowe, aby zastosować wyższą stawkę. To dobra wiadomość dla tych, którzy prowadzą niewielką działalność, często mobilną, i jedynie formalnie rejestrują ją pod domowym adresem.

Techniczne sposoby na obniżenie podatku od nieruchomości

Wysokość kondygnacji w budynku ma zaskakująco duży wpływ na obliczanie powierzchni użytkowej, która jest podstawą opodatkowania. Zgodnie z przepisami, powierzchnia pomieszczeń o wysokości w świetle od 1,40 m do 2,20 m zalicza się do powierzchni użytkowej w 50%. Natomiast jeśli wysokość jest mniejsza niż 1,40 m, pomija się ją całkowicie. To szczególnie istotne w przypadku poddaszy czy pomieszczeń ze skosami. Dokładne pomiary mogą więc znacząco obniżyć podstawę opodatkowania.

Warto również wiedzieć, co dokładnie wlicza się do powierzchni użytkowej, a co można legalnie odliczyć. Do powierzchni użytkowej nie wlicza się powierzchni klatek schodowych i szybów dźwigowych. To drobiazg, ale w większych budynkach może mieć znaczenie. Zawsze radzę dokładnie sprawdzić, czy wszystkie pomiary zostały wykonane prawidłowo i zgodnie z obowiązującymi normami, ponieważ błędy w tym zakresie mogą prowadzić do zawyżonych naliczeń.

Niestety, sam zły stan techniczny budynku nie zwalnia z podatku. Zwolnienie jest możliwe dopiero wtedy, gdy istnieje ostateczna decyzja nadzoru budowlanego nakazująca rozbiórkę obiektu. Dopiero taki dokument formalnie zmienia status budynku. Co ciekawe, pozbawienie budynku dachu może sprawić, że przestaje on spełniać definicję "budynku" w rozumieniu prawa budowlanego i podatkowego, a tym samym nie podlega opodatkowaniu. To ekstremalny, ale zgodny z prawem sposób na uniknięcie podatku w przypadku obiektów przeznaczonych do rozbiórki lub gruntownej przebudowy.

Optymalizacja w czasie jak moment zakupu lub budowy wpływa na podatki

Moment powstania obowiązku podatkowego to kolejny aspekt, który można wykorzystać do optymalizacji. W przypadku nowo wybudowanych budynków, obowiązek podatkowy powstaje z dniem 1 stycznia roku następującego po roku, w którym budowa została zakończona. Co to oznacza w praktyce? Jeśli zakończysz budowę domu w styczniu danego roku, zyskujesz niemal cały rok "wakacji podatkowych", ponieważ podatek zacznie być naliczany dopiero od 1 stycznia kolejnego roku. Natomiast, jeśli budowa zakończy się w grudniu, podatek również zacznie obowiązywać od 1 stycznia kolejnego roku, ale zyskany czas bez podatku będzie znacznie krótszy. Planowanie terminu zakończenia budowy może więc przynieść realne oszczędności.

Najczęstsze błędy i mity o podatku od nieruchomości

Wielu moich klientów myli podatek od nieruchomości z innymi daninami. Ważne jest, aby odróżnić jednorazowy podatek od spadków i darowizn od corocznego podatku od nieruchomości. Otrzymanie nieruchomości w darowiźnie lub spadku nie zwalnia nowego właściciela z obowiązku płacenia corocznego podatku od nieruchomości. To są dwie zupełnie różne kwestie i każda z nich ma swoje odrębne regulacje.

Podobnie, podatek od sprzedaży nieruchomości (czyli podatek dochodowy od zbycia nieruchomości) to również zupełnie inny rodzaj opłaty niż coroczny podatek od nieruchomości. Podatek od sprzedaży zależy od czasu posiadania nieruchomości i ceny zbycia, natomiast podatek od nieruchomości jest stałą, roczną opłatą za sam fakt posiadania gruntu czy budynku.Aby upewnić się, że płacisz właściwą kwotę podatku i wykorzystujesz wszystkie dostępne ulgi, zalecam podjęcie następujących kroków:

- Sprawdź klasyfikację gruntu: Upewnij się, że w ewidencji gruntów i budynków Twoja działka jest prawidłowo sklasyfikowana. Niewłaściwa klasyfikacja (np. jako budowlana zamiast rolnej) może generować wyższy podatek.

- Weryfikuj uchwały gminne: Zapoznaj się z aktualnymi uchwałami rady gminy dotyczącymi podatku od nieruchomości. Mogą one zawierać lokalne zwolnienia lub ulgi, o których nie wiesz.

- Oceń zastosowanie zwolnień ustawowych: Sprawdź, czy Twoja nieruchomość lub jej część kwalifikuje się do jednego ze zwolnień ustawowych (np. jako grunt rolny, budynek gospodarczy w gospodarstwie rolnym, zabytek, nieruchomość na ROD).

- Zoptymalizuj powierzchnię użytkową: Jeśli posiadasz budynek ze skosami lub pomieszczeniami o niestandardowej wysokości, zweryfikuj, czy powierzchnia użytkowa została prawidłowo obliczona z uwzględnieniem współczynników wysokości.

- Dokumentuj wykorzystanie nieruchomości: Jeśli prowadzisz działalność gospodarczą w części nieruchomości mieszkalnej, upewnij się, że masz dokumentację potwierdzającą wydzielenie i faktyczne wykorzystanie tylko tej części na cele firmowe.