W 2026 roku zasady opodatkowania najmu prywatnego w Polsce są już dobrze ugruntowane, choć wciąż budzą wiele pytań. W tym artykule, jako Konstanty Adamczyk, przedstawię kompleksowe informacje na temat ryczałtu od przychodów ewidencjonowanych, który jest obecnie jedyną dostępną formą rozliczenia. Skupimy się na stawkach, terminach płatności oraz praktycznych przykładach obliczeń, abyś dokładnie wiedział, ile, jak i kiedy zapłacisz podatek od wynajmu.

- W 2026 roku jedyną formą opodatkowania najmu prywatnego jest ryczałt od przychodów ewidencjonowanych, bez możliwości odliczania kosztów.

- Obowiązują dwie stawki ryczałtu: 8,5% do 100 000 zł przychodu rocznie oraz 12,5% od nadwyżki powyżej tej kwoty.

- Małżonkowie ze wspólnością majątkową mogą skorzystać z podwójnego limitu 200 000 zł przed zastosowaniem wyższej stawki.

- Podatek należy wpłacać miesięcznie (lub kwartalnie dla niższych przychodów) do 20. dnia miesiąca następującego po uzyskaniu przychodu.

- Roczne zeznanie podatkowe PIT-28 składa się do 30 kwietnia kolejnego roku.

- Przychód do opodatkowania to wyłącznie kwota czynszu (odstępnego), pod warunkiem prawidłowego refakturowania opłat za media na najemcę w umowie.

Podatek od najmu w 2026 roku: Ryczałt to jedyna opcja

Zacznijmy od podstaw, które są niezmienne od kilku lat. Jeśli wynajmujesz swoje mieszkanie prywatnie, czyli poza prowadzoną działalnością gospodarczą, musisz liczyć się z tym, że jedyną formą opodatkowania jest ryczałt od przychodów ewidencjonowanych. To kluczowa informacja, która determinuje całe Twoje rozliczenie.

Dlaczego nie możesz już wybrać zasad ogólnych?

Od 2023 roku, a więc również w 2026 roku, ustawodawca wprowadził istotną zmianę dla osób fizycznych wynajmujących nieruchomości prywatnie. Zlikwidowano możliwość wyboru opodatkowania na zasadach ogólnych (skali podatkowej), co oznacza, że ryczałt od przychodów ewidencjonowanych stał się obowiązkową i jedyną formą rozliczania przychodów z najmu prywatnego. Nie ma już więc dylematu, którą opcję wybrać decyzja została podjęta za nas.

Ryczałt, czyli prostsze zasady, ale bez odliczania kosztów

Ryczałt od przychodów ewidencjonowanych to forma opodatkowania, która charakteryzuje się prostotą, ale ma swoje specyficzne cechy. Podatek płaci się od uzyskanego przychodu, czyli kwoty otrzymanej od najemcy, bez możliwości pomniejszania jej o jakiekolwiek koszty. Oznacza to, że nie możesz odliczyć wydatków na remonty, rat kredytu hipotecznego, czynszu do spółdzielni czy wspólnoty, ani nawet amortyzacji nieruchomości. Jest to istotna różnica w porównaniu do zasad ogólnych, gdzie koszty były kluczowe dla ustalenia dochodu.

Kiedy wynajem staje się działalnością gospodarczą? Kluczowe różnice

Warto zaznaczyć, że ten artykuł skupia się wyłącznie na najmie prywatnym. Jeśli wynajmujesz wiele nieruchomości, świadczysz dodatkowe usługi (np. sprzątanie, wymianę pościeli), a Twoje działania mają charakter zorganizowany i ciągły, może to zostać uznane za prowadzenie działalności gospodarczej. W takim przypadku zasady opodatkowania są zupełnie inne możesz wybrać skalę podatkową, podatek liniowy lub właśnie ryczałt, ale już na innych warunkach, z możliwością odliczania kosztów (poza ryczałtem). Kluczowe jest rozróżnienie tych dwóch sytuacji, aby uniknąć błędów w rozliczeniach.

Stawki podatku od najmu: Próg 100 000 zł i co dalej?

Skoro wiemy już, że ryczałt to jedyna droga, przyjrzyjmy się stawkom, które są kluczowe dla obliczenia należnego podatku. Zasady są dość proste, ale wymagają uwagi, zwłaszcza w kontekście przekraczania pewnych progów.

Stawka 8,5% kiedy ma zastosowanie?

Podstawowa stawka ryczałtu od przychodów z najmu prywatnego wynosi 8,5%. Ma ona zastosowanie do rocznych przychodów, które nie przekraczają kwoty 100 000 zł. Ważne jest, aby pamiętać, że ten próg jest liczony narastająco od początku roku podatkowego. Oznacza to, że od stycznia aż do momentu, gdy suma Twoich przychodów z najmu osiągnie 100 000 zł, płacisz podatek według stawki 8,5%.

Stawka 12,5% jak liczyć podatek od nadwyżki powyżej 100 000 zł?

Co dzieje się, gdy Twoje roczne przychody z najmu przekroczą wspomniane 100 000 zł? Wówczas od nadwyżki ponad tę kwotę stosuje się wyższą stawkę ryczałtu, wynoszącą 12,5%. To oznacza, że podatek nie jest liczony liniowo. Do 100 000 zł płacisz 8,5%, a od każdej złotówki powyżej tego limitu już 12,5%. To istotna różnica, którą należy uwzględnić w swoich kalkulacjach, zwłaszcza w miesiącu, w którym przekroczysz próg.

Specjalny limit 200 000 zł dla małżonków jak z niego skorzystać?

Dobra wiadomość dla małżonków posiadających wspólność majątkową i wspólnie wynajmujących nieruchomość. Mogą oni skorzystać z podwójnego limitu przychodów, czyli 200 000 zł. Oznacza to, że stawka 12,5% będzie ich obowiązywać dopiero od nadwyżki przychodów ponad 200 000 zł rocznie. Jest to znaczące ułatwienie i korzyść podatkowa dla par, które wspólnie inwestują w nieruchomości na wynajem. Aby skorzystać z tego rozwiązania, wystarczy, że jeden z małżonków złoży oświadczenie o wyborze opodatkowania całości przychodów przez siebie lub oboje małżonkowie złożą oświadczenie o opodatkowaniu po połowie.

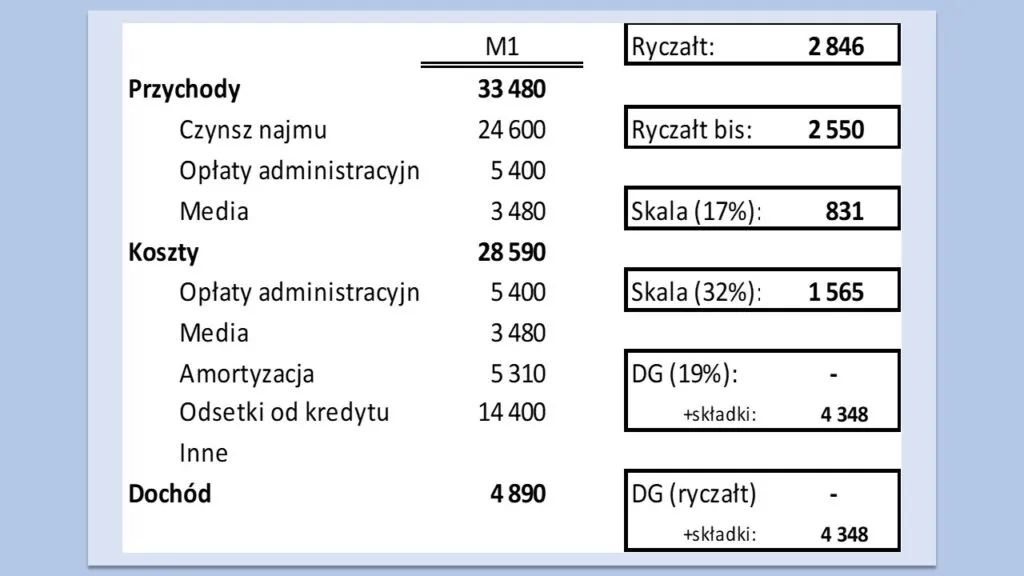

Obliczanie podatku od najmu: Praktyczne przykłady

Teoria to jedno, ale praktyka to drugie. Przyjrzyjmy się konkretnym przykładom, które pomogą Ci zrozumieć, jak poprawnie obliczyć podatek od najmu i co właściwie stanowi Twój przychód do opodatkowania.

Co dokładnie jest Twoim przychodem? Czynsz a opłaty za media

To jeden z najczęściej popełnianych błędów, dlatego warto to jasno podkreślić. Przychodem do opodatkowania ryczałtem są wyłącznie kwoty otrzymane z tytułu czynszu najmu (odstępnego). Aby opłaty za media (takie jak prąd, gaz, internet, woda, wywóz śmieci, ogrzewanie) nie były wliczane do Twojego przychodu i tym samym nie były opodatkowane, muszą być w umowie najmu jasno przeniesione na najemcę jako odrębne płatności. Najemca powinien pokrywać te koszty bezpośrednio, np. na podstawie faktur lub refaktur. Jeśli w umowie nie ma takiego rozróżnienia i otrzymujesz jedną łączną kwotę, urząd skarbowy może uznać całość za Twój przychód, co zwiększy podstawę opodatkowania.Przykład 1: Obliczenie miesięcznego podatku przy przychodach poniżej 100 000 zł rocznie

Załóżmy, że wynajmujesz mieszkanie za 2500 zł miesięcznie (czynsz najmu, bez opłat za media, które są refakturowane na najemcę). Twoje roczne przychody wyniosą 30 000 zł (2500 zł * 12 miesięcy), co jest poniżej progu 100 000 zł.

- Miesięczny przychód: 2500 zł.

- Stawka ryczałtu: 8,5% (ponieważ roczne przychody nie przekraczają 100 000 zł).

- Obliczenie podatku: 2500 zł * 8,5% = 212,50 zł.

- Kwota do wpłaty: Co miesiąc wpłacasz 212,50 zł na swój mikrorachunek podatkowy.

Przykład 2: Obliczenie podatku po przekroczeniu progu 100 000 zł

Załóżmy, że wynajmujesz mieszkanie za 10 000 zł miesięcznie (czynsz najmu). Próg 100 000 zł przekroczysz w październiku.

- Styczeń wrzesień: Przychód miesięczny 10 000 zł. Suma przychodów za 9 miesięcy to 90 000 zł. Podatek za każdy z tych miesięcy: 10 000 zł * 8,5% = 850 zł.

-

Październik: Otrzymujesz kolejne 10 000 zł. Twoje łączne przychody wynoszą już 100 000 zł (90 000 zł + 10 000 zł).

- Od pierwszych 10 000 zł tego miesiąca (które dopełniają sumę do 100 000 zł) płacisz 8,5%.

- W tym przykładzie cały przychód za październik mieści się w progu 100 000 zł, więc podatek to nadal 10 000 zł * 8,5% = 850 zł.

-

Listopad: Otrzymujesz kolejne 10 000 zł. Twoje łączne przychody wynoszą już 110 000 zł. W tym miesiącu przekraczasz próg 100 000 zł.

- Od pierwszych 0 zł (bo już przekroczyłeś próg w poprzednich miesiącach) płacisz 8,5%.

- Od nadwyżki 10 000 zł (cały przychód z listopada) płacisz 12,5%.

- Podatek za listopad: 10 000 zł * 12,5% = 1250 zł.

-

Grudzień: Otrzymujesz kolejne 10 000 zł. Twoje łączne przychody wynoszą 120 000 zł.

- Cały przychód z grudnia (10 000 zł) jest powyżej progu 100 000 zł.

- Podatek za grudzień: 10 000 zł * 12,5% = 1250 zł.

Jak prowadzić uproszczoną ewidencję przychodów, by uniknąć problemów?

Jako podatnik ryczałtowy jesteś zobowiązany do prowadzenia uproszczonej ewidencji przychodów. Nie musi to być skomplikowana księgowość. Wystarczy prosta tabela, którą możesz stworzyć w arkuszu kalkulacyjnym (np. Excel). Powinna ona zawierać daty uzyskania przychodu, kwoty oraz sumy narastające. Dzięki temu będziesz mieć bieżącą kontrolę nad swoimi przychodami i łatwo zauważysz moment, w którym zbliżasz się do progu 100 000 zł, co pozwoli Ci prawidłowo zastosować wyższą stawkę ryczałtu. To proste narzędzie, które znacząco ułatwi Ci życie i pomoże uniknąć błędów.

Terminy i formalności: Kiedy i jak rozliczyć najem?

Poza stawkami i sposobem obliczania podatku, równie ważne są terminy i formalności związane z jego wpłacaniem i rocznym rozliczeniem. Pamiętaj, że terminowość to podstawa w relacjach z urzędem skarbowym.

Jak i gdzie wpłacać comiesięczny ryczałt? Twój indywidualny mikrorachunek podatkowy

Podatek od najmu, czyli ryczałt, wpłacasz na swój indywidualny mikrorachunek podatkowy. Jest to unikalny numer konta bankowego, przypisany konkretnie do Ciebie jako podatnika. Znajdziesz go na stronie internetowej Ministerstwa Finansów, wpisując swój numer PESEL (lub NIP, jeśli prowadzisz działalność). Mikrorachunek służy do wpłacania wszystkich podatków PIT, CIT i VAT, więc warto go zapisać. Pamiętaj, że każda wpłata musi być dokonana na ten właśnie numer, a nie na ogólne konto urzędu skarbowego.Do kiedy należy zapłacić podatek za dany miesiąc?

Terminy płatności ryczałtu są ściśle określone:

- Miesięcznie: Podatek za dany miesiąc należy wpłacić do 20. dnia miesiąca następującego po miesiącu, w którym uzyskałeś przychód. Na przykład, ryczałt za styczeń płacisz do 20 lutego, za luty do 20 marca itd. Wyjątkiem jest ryczałt za grudzień, który należy wpłacić do 20 stycznia następnego roku.

- Kwartalnie: Jeśli Twoje przychody z najmu w poprzednim roku podatkowym nie przekroczyły 200 000 euro (limit ten jest przeliczany na złotówki według kursu z 1 października poprzedniego roku), możesz wybrać kwartalny sposób rozliczania. Wówczas podatek za dany kwartał wpłacasz do 20. dnia miesiąca następującego po zakończeniu kwartału (np. za I kwartał do 20 kwietnia, za II kwartał do 20 lipca itd.). Wybór kwartalnego rozliczenia zgłaszasz poprzez pierwszą wpłatę ryczałtu w danym roku podatkowym.

Roczna deklaracja PIT-28: Jak i do kiedy musisz ją złożyć?

Niezależnie od tego, czy płacisz ryczałt miesięcznie, czy kwartalnie, Twoje przychody z najmu prywatnego musisz rozliczyć w rocznym zeznaniu podatkowym na formularzu PIT-28. Termin na jego złożenie upływa 30 kwietnia roku następującego po roku podatkowym. Zeznanie to możesz złożyć elektronicznie, np. poprzez usługę Twój e-PIT na stronie podatki.gov.pl, lub w formie papierowej w urzędzie skarbowym. Pamiętaj, że nawet jeśli nie uzyskałeś żadnych przychodów z najmu w danym roku, ale wcześniej zgłosiłeś tę formę opodatkowania, warto złożyć tzw. "zerowy" PIT-28.

Najem okazjonalny dlaczego tu zgłoszenie do urzędu jest obowiązkowe i kluczowe?

W przypadku standardowego najmu prywatnego, nie ma formalnego obowiązku zgłaszania rozpoczęcia wynajmu do urzędu skarbowego. Pierwsza wpłata ryczałtu jest traktowana jako Twoje oświadczenie o wyborze tej formy opodatkowania. Jednakże, najem okazjonalny stanowi tu ważny wyjątek. Umowa najmu okazjonalnego, aby była ważna i dawała Ci ochronę prawną (np. w przypadku eksmisji), musi zostać zgłoszona do naczelnika urzędu skarbowego właściwego dla miejsca zamieszkania właściciela w terminie 14 dni od dnia rozpoczęcia najmu. To kluczowa formalność, której zaniedbanie może pozbawić Cię korzyści płynących z tej specyficznej formy najmu.

Unikaj błędów: Najczęstsze pułapki w rozliczaniu najmu

Mimo że ryczałt jest formą opodatkowania uważaną za prostszą, wciąż widzę, jak wielu wynajmujących popełnia te same błędy. Chciałbym zwrócić Twoją uwagę na najczęstsze pułapki, abyś mógł ich uniknąć.

Błąd nr 1: Odliczanie kosztów remontu lub czynszu do spółdzielni

Jak już wspomniałem, to chyba najpowszechniejszy błąd. Przyzwyczajenie do zasad ogólnych, gdzie koszty pomniejszały dochód, jest silne. Musisz jednak pamiętać, że przy ryczałcie od przychodów ewidencjonowanych nie ma możliwości odliczania jakichkolwiek kosztów. Ani wydatki na remonty, ani raty kredytu hipotecznego, ani nawet opłaty do spółdzielni czy wspólnoty mieszkaniowej nie mogą być odjęte od Twojego przychodu. Podatek płacisz od pełnej kwoty czynszu, którą otrzymujesz od najemcy.

Błąd nr 2: Nieprawidłowa konstrukcja umowy najmu a opłaty za media

To kolejna pułapka, która może słono kosztować. Jeśli w umowie najmu nie ma precyzyjnego zapisu, który jasno przenosi opłaty za media (prąd, gaz, internet, woda, śmieci, ogrzewanie) bezpośrednio na najemcę, urząd skarbowy może uznać, że te opłaty również stanowią Twój przychód z najmu. W efekcie, będziesz musiał zapłacić podatek ryczałtowy od kwot, które w rzeczywistości tylko przepływają przez Twoje konto, a Ty przekazujesz je dalej dostawcom usług. Zawsze upewnij się, że umowa jasno rozróżnia czynsz (odstępne) od opłat eksploatacyjnych i wskazuje, że te drugie są pokrywane przez najemcę.

Błąd nr 3: Ignorowanie przychodów i brak wpłat w trakcie roku

Niektórzy wynajmujący błędnie zakładają, że podatek od najmu rozlicza się dopiero raz w roku. To poważny błąd! Przy ryczałcie podatek należy wpłacać comiesięcznie (lub kwartalnie, jeśli wybrałeś tę opcję). Pamiętaj też, że przy ryczałcie nie ma kwoty wolnej od podatku płacisz go od pierwszej zarobionej złotówki. Ignorowanie obowiązku terminowych wpłat może skutkować naliczeniem odsetek za zwłokę, a w skrajnych przypadkach nawet karami finansowymi. Systematyczność jest tutaj kluczowa.

Przeczytaj również: Małe mieszkanie: Urządź funkcjonalnie! Triki i sprytne rozwiązania

Błąd nr 4: Sumowanie przychodów z najmu z dochodami z umowy o pracę

Wielu podatników, przyzwyczajonych do rozliczania wszystkich dochodów w jednej deklaracji PIT, popełnia błąd, próbując sumować przychody z najmu prywatnego z innymi dochodami, np. z umowy o pracę czy zlecenia. Muszę jasno powiedzieć, że przychody z najmu prywatnego opodatkowane ryczałtem są rozliczane oddzielnie i nie sumują się z innymi dochodami dla celów obliczenia podatku na zasadach ogólnych. Ryczałt jest formą zryczałtowaną i ostateczną dla tego konkretnego źródła przychodów, co oznacza, że płacisz od niego podatek według stawek 8,5% lub 12,5%, niezależnie od Twoich pozostałych zarobków.